Hace algunas semanas comencé a operar futuros de soja y desde un análisis de los mercados financieros voy a intentar dar una humilde opinión sobre lo que para mí ha estado ocurriendo con la soja y el recorrido alcista que todavía puede tener para el próximo año. Aclaro que no soy experto en lo que refiere a mercado físico y no lo hago con maíz y trigo, por el riesgo siempre latente a intervenciones por parte de un gobierno que dice tener la maldición de exportar alimentos, ya que este tipo de decisiones, siempre desacertadas, impactarían en los futuros de los cereales mencionados.

Para comenzar, primero debemos comprender lo que ocurrió como momento histórico durante el año 2020. A principios del pasado año, el COVID irrumpió a nivel mundial y alteró profundamente los mercados y el orden geopolítico. Para los meses de febrero y marzo de 2020, las economías de Europa y USA se detuvieron por completo debido a las restricciones sanitarias. Los bancos centrales, como medida para atenuar los daños en los mercados, las economías y facilitar el crédito a las empresas, comienzan una emisión de dinero descomunal con el objetivo de brindar liquidez y bajar el costo del dinero a las empresas y a las personas. Como se puede ver en el gráfico siguiente, esto derrumbo la tasa de interés del bono a 10 años en los EEUU (el activo más operado y determinante del resto de las variables a nivel mundial), llevándola de 1,8% anual a mínimos históricos de 0,6% para abril de 2020.

Luego de unos meses, China demostró ser uno de los primeros países en lograr salir de la crisis que provocó el virus y en retomar la senda del crecimiento. Por lo tanto, los fondos de inversión que poseían mucha liquidez en sus portafolios (responsabilidad exclusiva de la Reserva Federal de los EEUU), comienzan a comprar posiciones de commodities y qué mejor opción para estos que invertir en uno de los activos que mayor demanda tiene por una de las economías que más rápido dejó atrás la crisis y con ello retomó la senda de mayor consumo de alimentos de calidad por parte de su población (cuando hablamos de calidad hablamos de proteínas de origen animal).

Al mismo tiempo, por el lado del mercado de las monedas, tanta emisión de dólares produjo una depreciación del dólar contra la mayoría de las divisas mundiales, por lo que el Yuan Chino comenzó a apreciarse contra el dólar debido a la robustez de su economía y el exceso de oferta de dólares a nivel mundial. Todo esto, nos permite ver una interesante relación que existió entre el Yuan Chino y el valor del poroto de soja en ese momento.

Para agosto del 2020, el Yuan chino rompió hacia abajo el valor de 7 Yuanes por dólar y, automáticamente, la oleaginosa comenzó su escalada alcista en el mismo mes (como se puede ver en ambos gráficos marcados con un círculo azul). Reflexión, análisis mediante, que nos permite expresar la existencia de una relación directa entre el valor de la moneda China y el precio del commodity agrícola. Una economía que crecía antes que las demás y su moneda mejoraba su capacidad de compra en el comercio internacional medido en dólares claramente iba a empujar a la suba los precios de los productos que consume. Dicha relación se vuelve a comprobar en enero de este año cuando la apreciación del Yuan aplicó un freno en la zona de los 6,42 Yuanes/Dólar y comienza una lateralización, poniendo un techo también a la escalada alcista de la soja, que muestra un comportamiento de cotizaciones lateralizando en la zona de los USD 520 por tonelada.

Probablemente las preguntas que Uds. se hacen son: ¿pero por qué la soja detuvo su suba?¿por qué el Yuan Chino también detuvo su apreciación en enero de 2021? La respuesta hay que encontrarla, como lo marqué anteriormente, en el gráfico de la tasa a 10 años del bono norteamericano. Brevemente paso a contar lo acontecido con este activo: para el mes de enero de 2021, los inversores comienzan a pricear la idea que tanta emisión de dinero por parte de la Reserva Federal Americana, sumada al déficit fiscal de la administración Biden, podría terminar en un proceso inflacionario no controlado.

Por lo tanto, los inversores empiezan a exigirle más tasa (por más riego latente, claro está) al Tesoro norteamericano. Como bien se observa en el primer gráfico, es en enero de 2021 donde la tasa supera 1% y comienza un rally alcista hasta la zona de 1,76%. Todo este escenario implicaría para los fondos de cobertura en commodities potencialmente una menor inyección de dólares a nivel mundial a futuro y, nuevamente, un Yuan volviendo hacia la zona de 7. Por estas razones, primero el Yuan y luego la soja hicieron un freno en su apreciación y comenzaron a lateralizar en sus cotizaciones. Recordemos que el mercado descuenta expectativas a futuro (volatilidad) y corrige con la realidad en la mano.

Explicado todo esto, desde nuestro lugar de analistas financieros nos empezamos a preguntar o idear posibles escenarios, que es lo más interesante para tomar decisiones de cara al futuro (descontando expectativas,por supuesto). La pregunta que nos hacemos es la siguiente: ¿tiene todavía más recorrido alcista? Para este humilde trabajador de los mercados la respuesta es claramente sí, y aquí van los fundamentos al porqué de mi respuesta. El primer fundamento, y particularmente el de mayor peso específico, es que la Reserva Federal de los Estados Unidos prometió mantener la inyección de liquidez y las tasas de corto plazo en 0% hasta fines del 2023. Nuevamente, dicho en términos gauchos”, muchos dólares y baratos hasta el 2023, implicaría una suba de activos; entre ellos, los commodities.

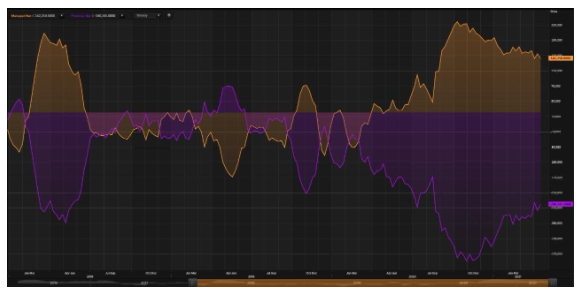

Por otro lado, China y Asia fueron las economías que mejor manejaron el COVID y que vuelven a la senda de crecimiento económico superando el promedio mundial. Por último, y no por esto menos importante, por el lado del análisis técnico me parece muy interesante el gráfico siguiente que refiere a las posiciones de los fondos en Soja exclusivamente. Si bien puede resultar no tan claro, éste muestra las posiciones de los Fondos Especulativos (la línea color naranja) y Fondos Comerciales (la línea lila) durante los últimos años. Como se ve en la parte derecha del gráfico, comenzado el corriente año las posiciones o compras caen (bajan las líneas lila y naranja) pero no de manera significativa, con un sostenimiento del precio durante los meses de febrero-marzo, movimiento que los operadores llaman toma de ganancias”.

Este comportamiento, que se da ante una suba en el precio permite que los fondos comiencen a vender los contratos que tenían comprados en soja y cierren estas posiciones marcando la ganancia. Y luego esperan afuera hasta que se da el nuevo movimiento que indique volver a comprar para volver a tomar partido de la potencial suba. Además, debemos agregar al análisis el tema stocks y la campaña en USA que viene. Acá los analistas o especialistas que leo o escucho, entre ellos nuestro asesor en el tema, Luis Turletti, describen que los stocks están muy ajustados a futuro y que en USA se debería dar una super campaña para cumplir con la demanda que tendrá el mercado de granos en los próximos años, cosa que con los actuales números publicados por USDA, ven que muy difícilmente se cumpla.

Entonces: ¿porqué los futuros marcan soja para octubre en USD 475 o para abril 2022 en USD 460? Bueno, porque claramente las posibilidades de suba tienen sus riesgos a que no se den, entre estos podemos nombrar:

1- Guerra comercial USA-CHINA: si bien Biden tiene un discurso hacia el mundo muy distinto al de Trump, para Biden también es cierto que China es un rival que se le está acercando y debe mantenerlo a raya. Y, superado el COVID, ciertas medidas va a tomar al respecto.

2- Tanta inyección de liquidez a nivel mundial podría desatar mayor inflación y, como remedio, se haría un ajuste de tasas antes de lo previsto generando mayor contracción monetaria, evento que cortaría las compras de soja por parte de fondos.

3- China, no muy conforme con el valor de su moneda, decide devaluarla nuevamente y perdería poder de compra en granos.

4- Puede claro también que USA, a pesar de todas las adversidades, tenga una gran campaña y supere expectativas.

5- Activos con valores que el mercado los empieza a pricear como de racionamiento de demanda.

Es por esto que el mercado todavía no ajusta las revisiones al alza, pero mi opinión personal, es que, mientras no haya un evento disruptivo mediante, tiene todos los indicios que seguirá al alza y puede ir a buscar los 600 primero y luego los 650 por tonelada, y porque no, como lo indica un informe de JP Morgan, la soja pueda llegar a tocar los USD 1.000por tonelada en Chicago para finales del 2022.

Por eso también para el productor es muy importante, como siempre indica Luis Turletti a quién le agradezco la ayuda en este análisis, utilizar coberturas para cerrar precios y asegurar rentabilidades, porque los precios no suben hasta el infinito ni caen hasta cero.