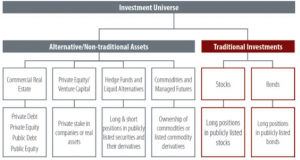

Para definir las inversiones alternativas, podríamos decir que son activos financieros no convencionales: acciones, bonos, fondos mutuos, ETFs y efectivo. Por lo cual, las inversiones alternativas incluyen al capital privado o capital de riesgo, fondos de cobertura, futuros gestionados, obras de arte, antigüedades, materias primas, contratos de derivados, bienes raíces y activos digitales; por enumerar algunos de los principales, pero no excluyentes. Sin embargo, dentro de las anteriores, hay dos tipos que son de suma importancia: el primero está formado por aquellos vehículos que invierten en activos no tradicionales, en general activos privados, que pueden o no estar listados en algún mercado o bolsa de valores. Este tipo de activos financieros suelen estar enfocados en sectores como infraestructura, inmobiliario y capital privado (principalmente en vehículos de prívate equity y venture capital). La segunda implica estrategias que invierten en activos tradicionales (acciones y renta fija) mediante el uso de métodos no tradicionales, por ejemplo, las ventas en corto y el apalancamiento.

Inversiones Alternativas vs Tradicionales

Nos detendremos a analizar las del primer grupo, específicamente inversiones de tipo privado en vehículos que invierten en proyectos inmobiliarios, de infraestructura o activos que generan una renta fija y aquellos relacionados a empresas de tecnología, que en los últimos años han tenido un crecimiento exponencial.

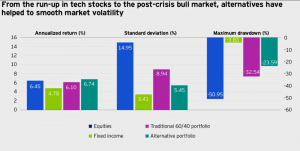

Es bueno recordar que las participaciones en inversiones alternativas le aportan un buen grado de diversificación a una cartera tradicional de acciones y bonos. Ya iniciado el 2022 y habiéndose reencausado el nivel de actividad económica post pandemia, como consecuencia de la inflación del mercado americano, La Fed se encuentra desarmando su cartera de bonos en el mercado estadounidense retirando el plan de emergencia. Es de público conocimiento que las tasas de interés en USA se están incrementando, estos movimientos tienen su impacto en los mercados, sobre todo en los de renta fija, pero también en los activos de riesgo, quienes tendrán que demostrar si continúan siendo atractivos en un contexto de tasas al alza. La bonanza en los mercados de riesgo (acciones) ha sido en parte resultado de la actividad económica pero también del empuje (emisión monetaria) de los bancos centrales, al hundir las rentabilidades de los bonos a términos reales negativos.

Rendimientos históricos de Acciones, Bonos, Cartera 60/40, vs Alternativos

En este contexto, con inflación alta, estímulos fiscales replegándose y un nuevo entorno de política monetaria, habrá que cuidar atentamente las duraciones de las carteras de renta fija, y aún más de cerca el atractivo de la renta variable. Aquí es donde hace mucho sentido la inversión alternativa, que no solo se presenta como un tipo de activo capaz de descorrelacionar las carteras y aportar nuevas fuentes de rentabilidad, sino que también baja la volatilidad global de las carteras. Estos activos en los últimos años pasaron a estar al alcance del inversor minorista gracias al proceso de securitización de los activos, que permite que activos no líquidos como inmuebles, por ejemplo, puedan tener cotización diaria vía un Fondo Cerrado. La democratización en este tipo de mercados está llegando con fuerza de la mano de plataformas tecnológicas de inversión dándole acceso a un gran número de inversores minoristas con un capital mínimo de inversión.

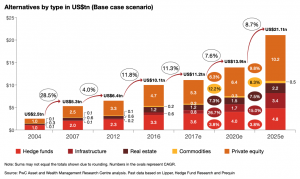

Crecimiento de la industria en los últimos años

Según Preqin, a enero de este año, los fondos alternativos administran unos $ 13 Billones USD en activos y proyecta que para 2025, esta cifra alcanzará los $ 17 Billones USD. Inversores institucionales como los fondos de pensiones, tienen hoy en día, alrededor del 20% de sus activos en alternativos. Es decir, hoy este tipo de inversión ya es un renglón serio en los grandes administradores de fondos, y estamos viviendo la etapa de entrada del minorista en la industria. En el siguiente cuadro, vemos las proyecciones de montos administrados (AUM) en esta industria, siendo las áreas de Private Equity y Private Debt las de mayor potencial de crecimiento en los próximos años.

Proyecciones de Crecimiento para los próximos años

En este camino, bajo las tendencias socioeconómicas actuales y el elevado nivel de digitalización de la información, resulta fundamental hasta para un inversor retail tener al menos una parte de su cartera en este tipo de activos. En un mundo donde en los últimos años el contexto cambió radicalmente, la pandemia transformó las maneras de invertir y hacer negocios, las políticas monetarias de los bancos centrales giraron en la dirección opuesta y los activos tradicionales muestran niveles de volatilidades superiores a las de los últimos tiempos, pero las tasas de crecimiento económicos continúan siendo positivas, nos parece importante considerar algunos de estos vehículos de inversión para cualquier tipo de cartera.